担当者に聞く「中小企業活性化パッケージ」

2022年3月、経済産業省はコロナ禍で資金繰りや借入金の増加に苦しむ中小企業を総合的に支援するために、金融庁・財務省とともに「中小企業活性化パッケージ」を策定しました。このなかで、「コロナ資金繰り支援の継続と収益力改善・事業再生・再チャレンジの促進」を目的とした一連の支援施策が示されています。

また、この支援施策において中心な役割を担う機関として、2022年4月に「中小企業活性化協議会」が設置されました。

では、中小企業活性化パッケージや中小企業活性化協議会を活用して、具体的にどのような支援を受けることができるのでしょうか。そのポイントについて、中小企業庁金融課横田直忠さんにお話をうかがいました。

早めの経営の立て直し「収益力改善」計画の策定支援

中小企業活性化パッケージでは、コロナ禍で資金繰りが悪化したり、借入金が増加したりしている中小企業を対象に、「収益力改善・事業再生・再チャレンジ」という三つのフェーズで総合的な支援を行います。

支援の中心な役割を担うのが、「中小企業活性化協議会(活性協)」。活性協は、2022年4月に「中小企業再生支援協議会(再生協)」と「経営改善支援センター」が統合し、設立された組織です。

活性協の前身である再生協は、過大な負債を抱えて厳しい経営状態にある中小企業を立て直す「再生計画策定支援」等を行ってきました。

中小企業の経営者から見ると、再生協は「業況が厳しい企業が相談に行く機関」というイメージが強かったのではないでしょうか。中小企業にとっては利用のハードルは高かったと思います。

活性協は、「収益力改善・事業再生・再チャレンジ」という三つのフェーズで中小企業を支援します。「収益力改善フェーズ」の支援にも重点を置き、幅広い相談に対応できるのが、再生協との違いです。

収益力改善フェーズの支援対象は、「有事に移行する恐れのある中小企業」。

事業環境や社会環境が変化するなかで、収益力が低下したり、財務内容が悪化したりする「恐れ」がある企業が対象になります。つまり事業再生の手前の、まだ傷が浅いうちに、早めに経営を立て直そうというのが狙いです。

活性協では、中小企業から相談を受けて、「収益力改善計画」の策定を支援します。この計画は、活性協が、中小企業の経営者の方々と共に、「ポストコロナに向けてどのような取組ができるのか」を考えるもので、原則無料で作成支援を実施しています。計画の内容を踏まえ、進捗状況の定期的な確認や、計画期間満了後の金融機関との支援方針のすり合わせをしたりします。また、中小企業の資金繰りの状況に応じて金融機関に「リスケ(借入条件の変更)」の要請をすることで、中小企業の収益力改善に向けた取組をサポートします。

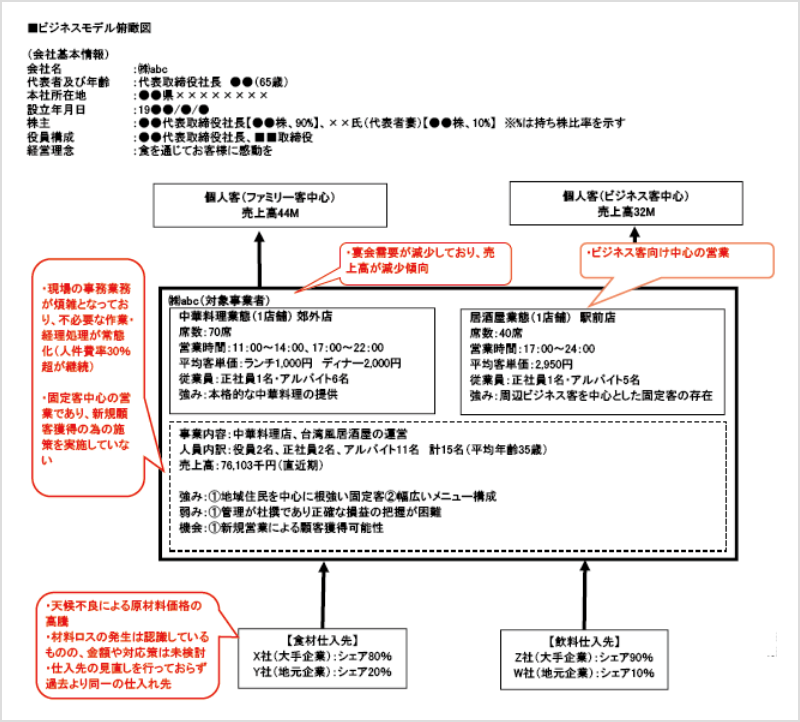

▼ビジネス俯瞰図(収益力改善計画書記載例)

会社の現状を分かり易く整理してみましょう

▼アクションプラン(収益力改善計画書記載例)

収益改善に向けて、やるべきこと、優先度、担当者を決めましょう

「事業再生」を官民で支援

収益力改善から事業再生にフェーズが移ると、事業再生も考えなくてはなりません。私的整理は、破産や民事再生のような法律に定められた「法的整理」ではなく、債権者(金融機関等)との合意に基づいて、事業の再生を図る方法のことを言います。私的整理は法的整理と異なり、取引先を巻き込まない点、秘密裏に行うことができる点等で、メリットが大きいですが、なかなか認知されていません。

活性協では、再生協時代から約19年にわたり私的整理による再生支援を実施していますが、活性協だけではコロナに苦しむ中小企業を全て救うことは困難ですので、事業再生支援を民間でも円滑に実施するため、一般社団法人全国銀行協会が事務局となり、「中小企業の事業再生等に関するガイドライン(中小版事業再生等ガイドライン)」が作成されました。これに合わせ中小企業庁では、中小版事業再生等ガイドラインの運用開始にあわせて、ガイドラインに基づいた計画策定を支援する制度も創設しました。

中小版事業再生ガイドラインの制定により、官民が総力を上げて事業再生支援を円滑に実施できる体制を構築しています。

経営者が「再チャレンジ」しやすい環境づくり

事業再生が難しいとなると、いよいよ「廃業」が視野に入ってきます。しかし、中小企業では融資時に経営者が会社の連帯保証人となっているケースが多く、現状では中小企業が倒産する場合には、経営者も約7割個人破産をしてしまう、といった報道もあります。このことが、事業再生に対する経営者の心理的なハードルの高さとなり、早期の事業再生の決断が難しい原因の一つになっていました。

再チャレンジフェーズでは、「個人破産回避に向けたルールの明確化」を行っています。「廃業時における『経営者保証に関するガイドライン』の基本的考え方」がこれに当たりますが、自己破産によらない経営者保証の債務整理の申し出があった場合に、金融機関(債権者)はどのような対応をとるべきか。また、経営者(債務者・保証人)はどうするべきか。債務整理を担当する専門家(弁護士等)は、どのような考え方で臨むべきかが示されています。

このような取組を通じて、「廃業しても経営者は個人破産を回避できる」「廃業イコール個人破産ではない」ことを多くの人に知っていただければと思います。

中小企業活性化協議会は、「中小企業の駆け込み寺」

既に述べた通り、中小企業活性化パッケージで支援の中核を担うのが、47都道府県に設置されている「中小企業活性化協議会」です。活性協が「地域のハブ」となり、金融機関・専門家・各種支援機関と連携して、収益力改善・事業再生・再チャレンジという三つフェーズで、先導的に支援を行います。

活性協の強みは中小企業の金融機関との間の橋渡しのためのノウハウ(金融機関調整能力)です。この金融機関調整能力により、資金繰りの悪化や借入金の増加に苦しむ中小企業に寄り添い解決策を一緒に考えます。「中小企業の駆け込み寺」のような存在と考えていただければ良いと思います。

ぜひお気軽に活性協にご相談ください。

- 中小企業庁金融課

- 横田直忠